中小企業・小規模事業者の経営コンサルティングは東京の英知コンサルティング株式会社(全国対応)

最終更新日 2024年06月22日

自社株評価(相続税評価)

自社株評価(相続税評価)は東京の英知コンサルティング株式会社へ。非上場株式には株式市場が無いので、客観的な評価額を算定することができません。

従って、その時が来るまで自社株式の税務上の評価額が算定されず、結果、相続税の納税負担が多大なものとなってしまうケースはよくあります。

まず自社株式の評価をしましょう。そこからいろいろな課題が見えてきます。早めの対応が求められています。

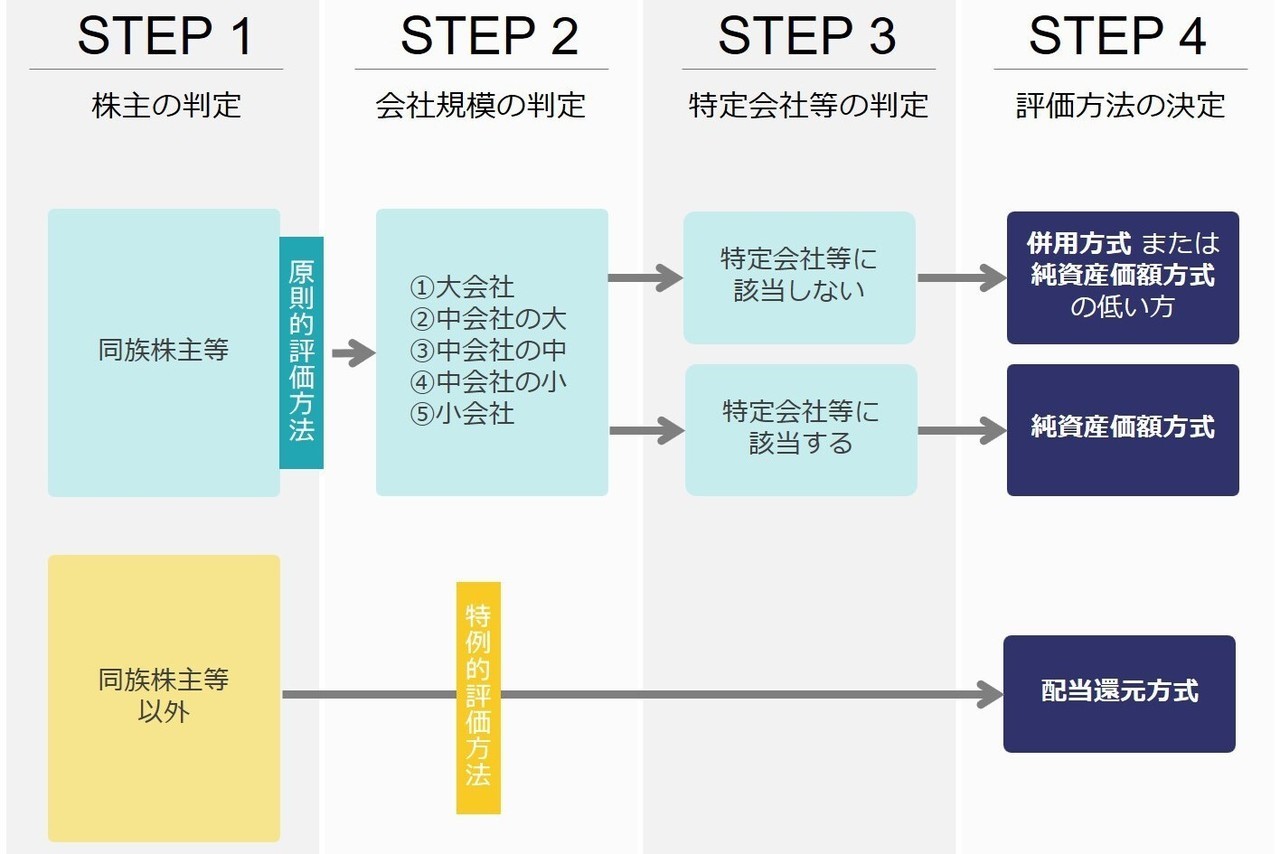

自社株評価のステップ

STEP1.株主の判定

株主の判定は、同族株主と同族株主以外の判定を行います。同族株主は原則的評価方式、同族株主以外の少数株主は特例的評価方式を用いて自社株評価を行います。

①同族株主とは、一人の株主及びその同族関係者の議決権総数が30%以上の場合におけるその株主と同族関係者のことです。ただし、議決権総数が50%以上の会社である場合はその株主及び同族関係者をさします。

②同族株主がいない場合は15%以上のグループが同族株主等に該当。

STEP2.会社規模の判定

①従業員数 70人以上 → 大会社

②従業員数 70人未満 → 70名未満の場合は取引金額を基準に会社規模を判定

■取引高基準

| 卸売業 | 小売・サービス業 | その他 | 会社規模の判定 |

| 取引金額 | |||

| 30億円以上 | 20億円以 | 15億円以上 | 大会社 |

| 7億円~30億円 | 5億円~20億円 | 4億円~15億円 | 中会社の大 |

| 3.5億円~7億円 | 2.5億円~5億円 | 2億円~4億円 | 中会社の中 |

| 2億円~3.5億円 | 0.6億円~2.5億円 | 0.8億円~2億円 | 中会社の小 |

| 2億円未満 | 0.6億円未満 | 0.8億円未満 | 小会社 |

■従業員数を加味した総資産基準

| 総資産価額 | 従業員数 | |||||

| 卸売業 | 小売 サービス業 | その他 | 36人 ~69人 | 21人 ~35人 | 6人 ~20人 | 5人以下 |

| 20億円以上 | 15億円以上 | 15億円以上 | 大会社 | 中会社の中 | ||

| 4億円 ~20億円 | 5億円 ~15億円 | 5億円 ~15億円 | 中会社の中 | 中会社の中 | ||

| 2億円 ~4億円 | 2.5億円 ~5億円 | 2.5億円 ~5億円 | 中会社の大 | 中会社の中 | ||

| 0.7億円 ~2億円 | 0.4億円 ~2.5億円 | 0.5億円 ~2.5億円 | 中会社の小 | |||

| 0.7億円未満 | 0.4億円未満 | 0.5億円未満 | 小会社 | |||

STEP3.特定会社等の判定

特定会社等に該当する場合は原則、純資産価額方式で評価します。

| 判定基準 | |

| 株式等保有特定会社 | 総資産額に占める株式等の割合50%以上 |

| 土地保有特定会社 | 総資産額に占める土地等の割合を会社規模別に判定 大会社=70%以上、中会社=90%以上、小会社=業種と総資産価額の規 |

| その他 | 開業後3年未満の会社、直前期末の3要素(配当・利益・純資産)がゼロ |

STEP4.評価方法の決定

①類似業種比準価額方式

上場会社の株価を基にして、 配当金額、利益金額、純資産価額の3要素を比較して計算する方法

②純資産価額方式

課税時期における資産・負債の相続税評価額を基にして、1株当たりの純資産価額を算出する方法

③配当還元方式

直前期末以前2年間の年平均配当金額を基にして、計算する方法

非上場の自社株評価の計算方法

類似業種比準価額方式

自社株評価額 = A × (b/B + c/C + d/D)/3 × E

A = 類似業種株価

B = 類似業種の1株あたりの配当金

C = 類似業種の1株あたりの利益

D = 類似業種の1株当たりの純資産

E = 調整率(大会社0.7、中会社0.6、小会社0.5)

b = 自社の1株当たりの配当金

c = 自社の1株当たりの利益

d = 自社の1株当たりの純資産

純資産価額方式

自社株評価額 = (A - B - C)/D

A = 自社の純資産総額

B = 自社の負債総額

C = 評価差額に対する法人税等相当額

D = 課税タイミングにおける発行済株式数

配当還元方式

- 自社株評価額 = A/10% × B/50円

A = 株式に係る年金配当額

B = 1株当たりの資本金額等

自社株評価を下げる方法

自社株は、一般的にその会社の純資産価額と類似業種比準価額により評価されますのでそれぞれの価額を下げることにより株式の評価額を下げることができます。

規模(大会社・中会社・小会社)に応じて、類似業種比準価額方式(会社の収益力に着目した評価方法)と純資産価額方式(会社の資産価値に着目した評価方法)、あるいは、併用して株価を評価します。

純資産価額対策

不動産の取得

不動産を取得した場合取得後3年以内は、取引価額で評価されますが、3年経過後は土地については路線価により、建物については固定資産評価額により評価されます。

これにより、評価額を相当程度引き下げることが可能です。また既に社有地がある場合には、上手に活用することにより土地評価の引き下げが可能となります。

生前における役員退職金の活用

役員退職金の支給により純資産価額を下げることができ、納税資金対策にもなりますので大変有効です。

ただし、過大な役員退職金は損金不算入となる怖れがあるため注意が必要です。役員退職金・役員弔慰金規定の策定と事前準備が重要です。

特別償却・不良債権の償却など

類似業種比準価額対策

類似業種比準価額は、比準要素の配当・利益・純資産により算定されますので、各要素を減額することによりその価額を下げることができます。

特に、1株当たりの利益を圧縮することが、引き下げの大きなポイントになります。

英知コンサルティングの実績

実績

| IPO(株式上場) | 9件 |

| 第三者承継(M&A) | 70件 |

| 非上場の同族会社 | 248件 |

| 合計 | 327件 |

料金

ご面談・ご相談の上、最適なプランとお見積りをご提案いたします。

一緒にご覧いただいているページ

ご相談・お問い合わせはこちら(無料)

コンサルティングのご依頼や、詳しいご相談をされたい場合には、お問い合わせフォーム から、お気軽にご相談ください。ご相談は勿論、無料です。

お問い合せフォームでのお問合せは24時間受け付けております。

サイドメニュー

代表取締役 社長兼CEO

代表パートナー

Executive Consultant

清水 一郎

-------------------------------------

<専門分野>

経営再建、企業再生、経営戦略、営業戦略、マーケティング、間接部門改革、法務、財務、金融、会計、税務、監査、事業承継、IPO、資産運用、不動産、組織構築、人事制度、人事評価制度、目標管理制度

-------------------------------------